2018年7月からつみたてNISAによる運用を行っています。

- つみたてNISAをやってみたいけれど、実際どれくらい儲かるのか?

- 運用実績を確認したい人

という方に向けて運用実績をブログで公開していきます。

目次

つみたてNISAの運用実績をブログで公開

2018年7月から運用開始しました

私がつみたてNISAを運用開始したのが2018年7月です。運用を開始した理由は、長期的な資産形成のためです。

とくに資産の使い道などは決めずに運用を始めました。使い道のないお金をとりあえずつみたてNISAで運用する、という感じで気軽に始めました。

2018年は波乱の年であった

2018年7月から始めたつみたてNISAでしたが、2018年は市場の状態があまりよくなくて結構マイナスになる時が多かったです。

これは米中貿易戦争が激化して世界中で景気が後退し始めていたからです。

とはいえ長期的な資産形成が前提であるため、多少マイナスになったとしても気にせずに積み立てを続けていました。

2019年11月19日時点での運用実績公開

2018年の波乱の年を乗り越えて2019年の後半では比較的景気が回復してきて株価も上昇していきました。その上昇にうまくのれたこともあり2019年11月19日には+11.21%にまで運用実績の成績はあがりました。

含み益としては+7万円オーバーです。

ここで利益を確定してみたい気持ちもありますが、あくまでも長期投資であるため今後も継続して積み立てを継続していきます。

なお、今後の運用実績については本記事の下の方で追記していきます。興味がある方は下の方まで見て頂けると嬉しいです。

僕がつみたてNISAをやる最大の理由。なぜ貯金ではだめなのか?

本記事を読んでいる方はつみたてNISAを検討している、興味がある方が多いと思います。しかし、つみたてNISAでの資産運用は本当に利益があがるのか?なぜ利益がでるのか?という根拠や背景を理解していない方が多いと思います。

そこでなぜ僕がつみたてNISAによる資産形成をしているのか、なぜ貯金ではだめなのか?ということについて解説していきます。

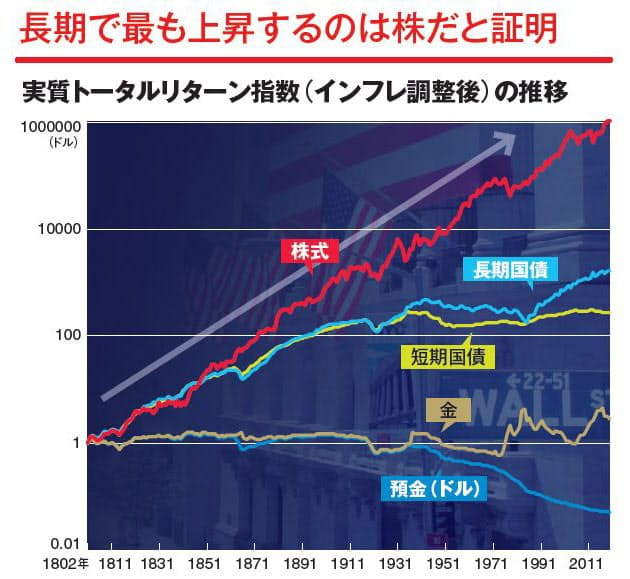

株は過去200年以上値上がりを続けている

僕がつみたてNISAの株で投資を続けている最大の理由は過去200年間の歴史にあります。過去200年間を調査してみると、株価は値上がりを続けてきました。

もちろん、リーマンショックなど大きな下落はありますが、そういう急落を乗り越えて値上がりを続けています。

こういった株式の値上がりにうまく乗っかっていこう、という考え方です。200年もの歴史がある伝統的な投資方法を行うことで、長期的には年5%~8%のリターンを狙う作戦です。

貯金は毎年1%~2%ずつ価値が目減りする

日本人は貯金が大好きです。

日本人が貯金が大好きな理由は戦争が原因と言われています。太平洋戦争の時代に、日本が資金調達として考えたのが、貯金です。

政府に国民が貯金することで軍備を推進していました。そのため、政府は国民に貯金をするように促して、国民は「貯金は正義」という風潮になったといわれています。

そういう考えが現代でも受け継がれており貯金が大好きな国民となりました。

ところが、貯金は毎年1%~2%ほど価値が目減りしていることに気が付いている人は少ないです。理由はインフレしているからです。言い換えると物価が上がり続けているとも言えます。

例えば1900年の頃はお米10kgで1.1円で購入できました。現在は10kg買おうと思うと4000円くらいしますよね。

他にも砂糖1kgは0.16円でしたが、現在は200円くらいします。これは年々モノの値段が上がり続けていることを表しています。

モノの値段の推移については下記サイトが詳しいので気になる方は確認してみてください。

このように値段が上がり続けている中で貯金をしていても、将来物価があがりすぎてお金の価値が少なくなっている可能性があります。

また、日本銀行は2%の物価安定の目標を定めて、消費者物価指数の前年比上昇率2%を目指しています。国が誘導しているため、今後もインフレ、物価上昇は高い確率で実現していくものと考えています。

→2%の「物価安定の目標」と「長短金利操作付き量的・質的金融緩和」

そこで、貯金をしてもどうせ価値がなくなるのであれば適切に資産運用した方がお得だと考えつみたてNISAを活用することにしました。

つみたてNISAを運用して感じたメリット・デメリット

【メリット】運用益非課税

つみたてNISAの最大のメリットは運用益が非課税になることです。

投資をして利益がでた場合に通常ですと、利益分の20.315%に税金がかかります。

【例】

- 100万円→200万円になった

- 利益確定した

といった例の場合であれば100万円×20.315=203,150円の税金が必要になります。

しかし、つみたてNISAの場合はこういった税金が免除されることになります。

つまりつみたてNISAで運用した場合は利益を全取りできるということです。

めっちゃお得ですね!

積立が前提のため、リスクを抑えられる

つみたてNISAはその名の通り、積立が前提となっています。積立が前提のためリスクを大きく抑えることが可能です。

株などの資産は基本的に値動きがあります。そのため、安い時に多くかって、高い時に少し買うというのが投資で勝つ方法です。

しかし、現実的にはかなり難しくてなかなかうまくいきません。

そこで日々一定額を積み立てることで、安い時に多く購入して高いときに少なく購入することができます。

購入時期を分散することで、突然相場が崩れてもダメージを低減する効果もあるため積立での購入をおすすめします。

つみたてNISAの積立は毎日、週ごと、月ごとなど細かく設定することができます。私は毎日の積立を行っており、よりリスクを低減するように工夫しています。

いつでも売却ができる

つみたてNISAの良い点はいつでも売却することができる点です。

- つみたてNISA・・・いつでも売却可能

- ideco・・・60歳まで売却できない

- ジュニアNISA・・・18歳まで売却できない

つみたてNISAと似ている制度でidecoというのがあります。idecoは個人年金のことですが、こちらは60歳まで売却することができません。

60歳まで売却できないため、万が一何らかの理由でお金が必要になった場合に資金難になるリスクがあります。

個人的にはidecoはお金が下せないリスクがあるためあまりおすすめではありません。

また、子供向けのジュニアNISAでは子供が18歳になるまで売却ができないデメリットがあります。こちらも資金拘束があるため基本的にはあまりおすすめではありません。

つみたてNISAは万が一お金が必要になった場合にすぐに売却して現金化できるためリスクが低く安心して資産運用することができます。

国が選んだ投資信託の中から選ぶことができる

日本の投資信託の多くは購入すると損してしまうことがあります。

特に銀行窓口や郵便局の窓口で購入する投資信託は注意した方が良いです。

投資信託は主に次の手数料がかかります。

【投資信託に必要な手数料】

- 購入時2

- 保有中

- 売却時

銀行、郵便局窓口で購入できる投資信託の多くはこれらが非常に高く設定されています。

具体的には、購入時2%、保有中年2%、売却時1%などという投資信託が平気で売られていたりします。

対してつみたてNISAの投資信託は事前に国が審査したものです。

手数料の基準や運用歴などが厳しく精査されており、非常に信頼性が高い商品ばかりです。

詳しくはこちらの金融庁ホームページでご確認ください。

元本割れのリスクがある

つみたてNISAのデメリットとしては元本割れのリスクがあることですね。元本割れについてはある程度許容していかないといけないと考えています。例えば購入して数年間はマイナスになるリスクも十分あります。

一時的にマイナスになったとしても長期的な目線をもって長くゆっくりと投資していく必要があります。

金融庁の推奨としては10年以上の長期投資をおすすめしていますので、最低でも10年以上の投資をしていきましょう。

つみたてNISAのおすすめの銘柄

三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

- 購入時手数料なし

- 保有時手数料0.0968%以内

- 売却時手数料なし

つみたてNISAのおすすめの銘柄としては『三菱UFJ国際-eMAXIS Slim米国株式(S&P500)』が挙げられます。

こちらは私も実際にメインで運用している投資信託で、手数料の安さと期待利回りの高さが特徴です。

米国のS&P500というものに投資している投資信託です。S&P500とは米国の上位500社に対して投資を行うものです。

- マイクロソフト

- アップル

など超大型企業に対して分散投資を行います。

米国は成長率が高く企業からの株主への還元も日本よりも条件が良い特徴があります。

個人的には高いリターンを積極的に取りにいきたいので、S&P500に集中投資しています。

しかし、米国が傾いたときに大きくリターンが減ってしまった場合のリスクも高いです。

三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)

- 購入時手数料なし

- 保有時手数料0.1144%以内

- 売却時手数料なし

三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)は全世界の株式に分散投資を行うことができる投資信託です。

分散効果が高く長期的な運用に向いています。

複数の国や地域に投資することができるため比較的安全な投資ができます。

リターンも株式のため高いリターンを狙うことができます。

個人的には上記の2つをメインに運用すると良いと考えています。

米国に集中的に投資したい方はS&P500、世界に分散投資したい方はオールカントリーがおすすめです。

証券会社の選び方に後悔。慎重に検討しよう

現段階でSBI証券で運用中

私は現段階ではSBI証券で運用しています。SBI証券は使い勝手も良いですし、手数料が安い投資信託も多数扱っています。

しかし、ポイント制度が弱くて使い勝手が悪いと感じています。

投資信託以外のIPOには強みがあるため、IPOもやりたいという方向きの証券会社だと感じています。

楽天証券のポイント制度がお得すぎて後悔している

個人的には楽天証券で口座開設すればよかったと後悔しています。

- 楽天カードで1%還元

- 投資信託保有でポイント還元

- ポイント投資が可能

主な理由は上記の3点です。投資信託を購入した場合に、月5万円までポイント還元に対応しています。さらに投資信託を持っているだけでポイントが付きますし、そのポイントで投資信託を購入することも可能です。

長期的に運用することを考えるとかなりお得な制度が整っているため、今から始めるなら楽天証券が圧倒的におすすめです。

かくいう私はSBI証券から楽天証券に移動する予定で、切り替え手続きをしようと考えています。

切り替えには手数料が必要で少し痛い出費となります。

今から証券会社で口座を開く人はご注意ください。