ウェルスナビを60代から運用しようと考えているけれど、実際どうなのだろう?

という疑問を持っている方が増えています。

僕はウェルスナビを始め、テオ、楽ラップなど様々なロボアドバイザーを実際に運用しています。そこで、60代の方のためにウェルスナビで運用する際の注意点や入金額、おすすめの投資方法について解説していきたいと思います。

目次

60代の平均的な資産状況について

まず、ウェルスナビでの投資を語る前に60代の方の平均的な資産状況について確認してみたいと思います。

60代の平均貯蓄額は格差あり。1000万円以上が多い

- 3000万円以上:18.6%

- 2000万以上3000万円未満:9.6%

- 1500万円以上2000万円未満:8.2%

- 1000万円以上1500万円未満:12.0%

- 700万円以上1000万円未満:5.5%

- 500万円以上700万円未満:6.8%

- 400万円以上500万円未満:2.2%

- 300万円以上400万円未満:2.7%

- 200万円以上300万円未満:1.8%

- 100万円以上200万円未満:2.5%

- 100万円未満:2.1%

- 金融資産非保有:22.0%

※上記以外に無回答の6.0%がある

ソース:【二人世帯以上貯蓄シリーズ】金融資産の平均値と中央値(2018年調査版)

60代の平均的な貯蓄額は上記の通りです。若い方と比較するとやはり貯蓄額は多く3000万円以上ある方が18%以上もいます。また、1000万円以上の資産がある方は全体の48.4%にもなります。

逆に金融資産を一切保有していない貯蓄ゼロの方は22%もおり、かなりの格差があることが伺えます。

貯蓄額が100万円未満の方はウェルスナビをおすすめしません。

本記事は貯蓄額が100万円以上あることが前提に書かれています。

もし貯蓄額が0で収入がほとんど無いという方は、申し訳ありませんが、ウェルスナビでの運用はおすすめできません。60代の方でウェルスナビは資金がある程度ないとほとんどパフォーマンスを出せないためです。

貯蓄が少なく収入がないという方は、投資よりも節約の方が効果が高いため、日常で節約できることがないか再確認してみましょう。

60代の平均年金収入は夫婦で22万くらいが多い

- 国民年金 単身者 55,615円

- 国民年金 夫婦2人分 111,230円

- 厚生年金 男性 166,668円

- 厚生年金 女性 103,026円

- 厚生年金(夫)+国民年金(妻) 222,283円

- 厚生年金 夫婦共稼ぎ 269,694円

⇒実際に支給されている国民年金の平均月額は5万5千円、厚生年金は14万7千円

次の60代の平均年金収入を確認してみます。

厚生年金があればある程度の資金は確保可能です。

一番多いのは、夫が会社員、妻がパートという形でしょう。つまり厚生年金+国民年金の222,283円というのが平均的な数値と言えると思います。

60代の平均支出は30万円くらい

次に60代の平均支出についてみてみましょう。

2人以上の世帯305,451円

2人以上の世帯の60代の1カ月の生活費は305,451円です。

60代の多くは毎月8万円の赤字。いずれ底をつく可能性が高い

支出は305,451円で年金の平均収入が222,283円となります。月々約8万円の赤字です。となると、年間で96万円もの赤字が続き、10年では960万円のお金が失われることになります。

仮に90歳まで生きるとして、60歳~90歳の必要資金は

- 960 * 30 = 2880万円

上記の計算から年金を考慮しても90歳になるまで2880万円もの資金が必要になります。

さらに年金の支給額や支給開始日は年々遅くなっています。上記計算は60歳で年金を貰える計算になっているため、実際にはもっとお金が必要になってきます。

そう考えると、定年退職時60歳での貯蓄額は3000万円は欲しいところです。

- 3000万円以上:18.6%

しかし、3000万円以上もの資金がある方は上位18.6%のみ・・・。他の8割以上の方は90歳になるまでに資金は尽きてしまいます。

そいった不安から60代から資産運用としてウェルスナビを運用する方が増えており人気が高まっています。

60代からウェルスナビを利用して手堅く投資するとお金が長生きする

仮に資産が2000万円の方でシミュレーションをしたみたいと思います。

- 現金2000万円

- 毎月8万円切り崩し

- 貯金(利回り0%)

という場合は、20年9カ月でお金が尽きてしまうことになります。

- ウェルスナビで年3%の利回りで運用

ここに上記の条件を追加してみましょう。ウェルスナビで年間3%の利回りを出した場合は・・・

- 32年8カ月で現金が尽きる

という計算結果になります。なんと10年以上もお金が長持ちすることになりました。

こういったシミュレーションはSMBC日興証券の金融電卓で計算できるため、自身のお金の減り方をシミュレーションしてみましょう。

⇒金融電卓

ちなみにですが・・・

- 2000万円

- 8万円切り崩し

- 利回り4%

の場合は44年10カ月後にお金が尽きます。

さらに・・・

- 2000万円

- 8万円切り崩し

- 利回り5%

の場合は、永遠にお金が残る計算になります・・・!というか増えていきます!

2000万円の利回り5%は年間100万円受け取ることができますから、月8万円の切り崩しでは年96万円の切り崩しになります。そのため、受け取る額が切り崩す額を超えるためお金が減らない状態となります。

ウェルスナビはなぜお金が増えるのか。理由を理解しよう

ウェルスナビでお金が増える理由は非常にシンプルです。

- 歴史的に値上がりしてきた資産に投資するから

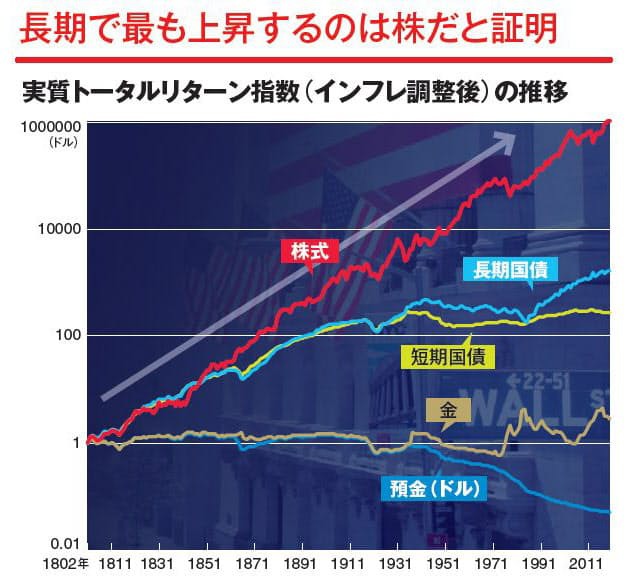

という理由です。1802年からの統計によると株式や債券というのは長期的にずっと値上がりを続けています。当然、一時的に値下がりをするときもありますが、長期で見ると右肩上がりです。

こういった資産にバランスよく投資するのがウェルスナビです。

ウェルスナビでは余裕資金での運用が原則

ウェルスナビでの運用は余裕資金で運用しよう。全額入金は厳禁

ここまでウェルスナビでの3%~5%程度の利回りを想定したお話でしたが、注意点があります。

それはウェルスナビは元本保証の投資先ではない、という点です。

世の中の経済の状況によっては元本を下回るリスクがあります。

私もウェルスナビを運用していますが、一時的に損失が出ることがまぁまぁあります。詳しくはこちらの記事で解説しています。

⇒評判のウェルスナビをやってみた結果損失が出た。運用実績報告

そのため、所有している資産を全てウェルスナビへ投入するのはやめておいた方が良いでしょう。

生活資金や貯金は元本保証での運用がおすすめ

じゃあ、ウェルスナビに投資しない生活費用の資金や貯金ってどうするのか?というと元本保証での運用を行いましょう。

普通預金の金利が高い銀行としてはあおぞら銀行があります。

- 金利が高い銀行:あおぞら銀行

あおぞら銀行は知名度こそ高くないですが、銀行であることに変わりはないので、当然ペイオフの対象になります。あおぞら銀行が倒産した場合でもペイオフで1000万円まで保護されるため元本が毀損するリスクはありません。

また、国債も普通の銀行よりも金利が高くおすすめです。

- 金利が高い定期:国債

国債は銀行よりも安全性が高い資産です。理由は単純で、国が崩壊しない限りお金が返ってくるからです。銀行が倒産するよりも国が崩壊するリスクの方が圧倒的に少ないですよね。

国債の購入はSBI証券から購入することができます。

ここで一つの疑問がでます。こういった元本保証の投資先になぜみんな投資しないのか?という点です。

これは、単純にみんな知らないからです。知っているだけで得することって多いですね。

60代の資産運用としてのウェルスナビの注意点

前置きが長くなってしまいましたが、60代の方が運用する上でウェルスナビの注意点を解説したいと思います。

20代の若い世代と比較するとリスクはとりにくい

60代の資産運用というのは20代の方と比較するとリスクは低く抑えた方が良いです。

理由は2つあります。

- 収入が少ない

- 運用できる期間が短い

という2つが挙げられます。収入が少ない場合、ウェルスナビで運用損失がでた場合に生活に大きく影響がでてしまうリスクがあります。

働く世代であれば生活に困ることはないと思いますが、年金などで生活している場合は死活問題になる場合があります。

また、運用できる期間が若い人と比べると短いという点が挙げられます。

20代の方は90代まで運用すると70年間も運用できることになります。

一方60代の方は90代まで運用しても30年間しか運用できません。

運用期間が短いと、ウェルスナビで損失を出してしまった際に、取り戻すのに時間が必要になります。すぐに資産を回復することはウェルスナビでは難しいためリスクは取りづらくなります。

安全資産の債券を中心としてポートフォリオがおすすめ

60代の方がウェルスナビで運用する場合は、安全資産の債券を中心に運用するのが鉄則になります。

ウェルスナビでは最初に「無料診断」を受けることができます。ちなみに、私が60代の方を想定して答えてみたところ、リスク許容度は1となりました。

リスク許容度は1が最も安全性が高く、5が最もリスクが高くなります。

5はリターンは一番大きくなりますが、損失がでた場合も大きくなります。

リスク許容度1や2であれば債券を中心とした運用となるため、60代の方の運用にはぴったりです。

ウェルスナビのリスク許容度については、次の記事で解説しています。

次の記事では20代の方を前提にリスク許容度5をすすめていますが、60代の方の場合は1か2が良いです。

60代のウェルスナビは3%前後の利回りを目指すのが妥当

リスク許容度1の場合は、年間利回りが2~3%程度になります。リスク許容度2の場合は、3%くらいになります。

個人的には60代の方がウェルスナビで運用する際には、リスク許容度は1かリスク許容度2がおすすめです。

理由は暴落時に大きく損失を出してしまうためです。例を出してみましょう。

例えばリスク許容度5を運用していたとします。その際にリーマンショック級の大暴落が来たらどうなるか?

【リスク5のリーマンショックのダメージ】

- 100万円→50.83万円

仮に100万円をリスク許容度で運用していた場合は資産は半分になってしまいます。この状況になったら青ざめませんか?こういった事態を防ぐためにリスクは抑えましょう。

【リスク1のリーマンショックのダメージ】

- 100万円→71.26万円

リスク許容度1の場合は30万円未満のダメージでおさえることができました。

リーマンショック級の大暴落が来る可能性は2~3%程度と言われているため、確率はゼロではありません。60代の方の大切な資産が大きく失われないように低いリスクで運用していきましょう。

ウェルスナビの入金額は1000万円以下がおすすめ

ウェルスナビので運用する際に注意したい点は、ウェルスナビに入金して運用する金額は最大で1000万円に抑える必要があります。

- 万が一ウェルスナビが倒産したらお金が返って来ない場合があるため

理由は上記の通りで、万が一ウェルスナビが破綻したら投資したお金が返ってこないリスクがあります。

しかし、これを守る制度が実はあります。それは日本投資者保護基金という団体です。これは日本の証券会社に投資する投資家の資金を1000万円までは保護する、という第三者機関です。

日本投資者保護基金については公式サイトをご覧ください。

- ウェルスナビは日本投資者保護基金に済み

- 1000万円までは保護される

- 1000万円以上は保護の対象外

ウェルスナビは日本投資者保護基金に加入済みです。そのため1000万円までの資金は万が一倒産しても保護されます。

1000万円以上運用する場合はロボアドバイザーのテオを利用しよう

それでも1000万円以上の投資をしたい、という60代の方もいると思います。そいうった方はウェルスナビと同等性能のあるテオを併用すると良いでしょう。

テオは私も運用しており、ウェルスナビとほぼ同等の性能を出しています。

⇒THEO(テオ)の評判と私が投資した結果の運用実績を公開!損失も報告中

- 日本投資者保護基金に加入済み

- ウェルスナビとほぼ同性能

という特徴があるため、60代の資産運用初心者の方でも安心して運用することができます。

こちらも日本投資者保護基金に加入していますので、1000万円まで保護されます。

ウェルスナビ + テオ という利用方法で最大で2000万円まで倒産から保護されるため、大量の資金を運用したい方には分散がおすすめです。

60代から始めるウェルスナビでの積立の考察

60代の方がウェルスナビで投資を行う場合に、積立をどうするか?という問題があります。この点について詳しく解説したいと思います。

自動積立をコツコツ何十年と行うのは向かない

60代の方がウェルスナビの自動積立をコツコツと行うのは、僕は向かないと考えています。というのも60代の方ですと貯金などの現金が沢山ある状態の方が多いです。

もし自動積立で投資を行うと、投資できていない現金が手元に沢山残ってしまうことが考えられます。

ウェルスナビで自動積立をせずに初期投資のみ行うというのも一つの手。ただしリスクは高い

自動積立に頼らずに、初期投資時に一気に資産を預けるのが、最も効率的な投資方法です。

しかし、一気に資産を預けた場合に、すぐにリーマンショック等の大暴落が来た時に大きな損失を受けてしまいます。

儲かる可能性は高いですが、万が一のことを考えるとリスクは高いと言えます。

リスクを抑える場合は、3年間に分けて分散投資する方法がおすすめ

高いリスクを抑えて、なおかつ資金効率を上げる方法として僕は3年に分けて分散投資することを推奨します。

3年に分けて分散投資すれば、リーマンショックが起きてもダメージを減らせます。

さらに資金効率も高く回せるため、3年間に分けて自動積立をしましょう。

たとえばウェルスナビへ500万円投資したい、という方でしたら

- 毎月138,888円を3年間継続して自動積立

を行いましょう。これで3年後には500万円分の投資を比較的安全性を高めつつウェルスナビに資金移動することができます。

ウェルスナビの自動積立は事前に口座開設が必要になります。公式サイトからできるので、口座開設しておきましょう。

\現金プレゼント特典あり!いつでも解約OK/

無料で投資診断実施中!